企業型確定拠出年金導入3つのメリットについて

掛金は全額所得控除の対象(経営者も加入可能)

企業型確定拠出年金の最大のメリットの一つは、掛金が全額所得控除されるという点です。

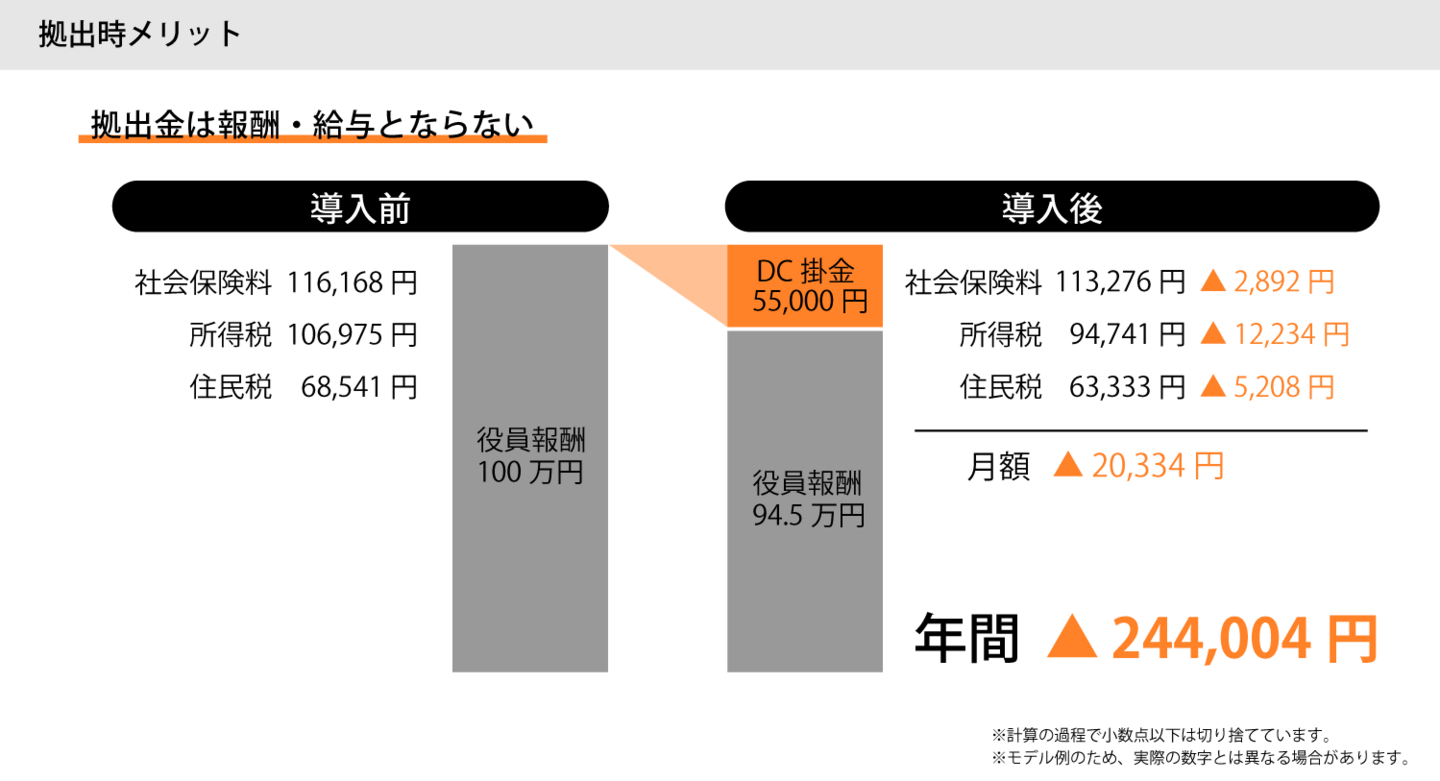

下図Aのように月額給与が100万円の役員の方を例にとりますと、月額の掛金額の上限は5万5千円なので、この5万5千円が給与額面から全額控除され、この役員の方の場合94万5千円が額面給与となります。その結果として、社会保険料、所得税、住民税が減り、節税効果が出てきます。下図のケースでしたら5万5千円の掛金で年間約24万円の節税効果が出てくる想定となります。

また、下図Bの月額給与30万円の従業員の方が月1万5千円の掛金で企業型確定拠出年金に加入していく場合を例にとってみましょう。

この方の場合、1万5千円の掛金で額面給与が28万5千円となり、その結果社会保険料算定基準の等級が1等級下がることになります。その為、社会保険料、所得税、住民税の軽減効果が出てくるので、結果的に年間で約5万円の節税効果が出てきます。

このように、総支給の額面給与から控除されることが企業型確定拠出年金加入の最大のメリットと言えるでしょう。

運用益が非課税

企業型確定拠出年金に加入しますと、その掛金を何かしらの運用商品(投資信託)で運用していく事になります。運用で増えた分の利益に対する税金は非課税となることから、これが2つ目のメリットとして挙げられます。

30以上の運用商品(投資信託)から、ポートフォリオを組んでいき、将来的に受け取る年金が増えるように運用をしていきます。

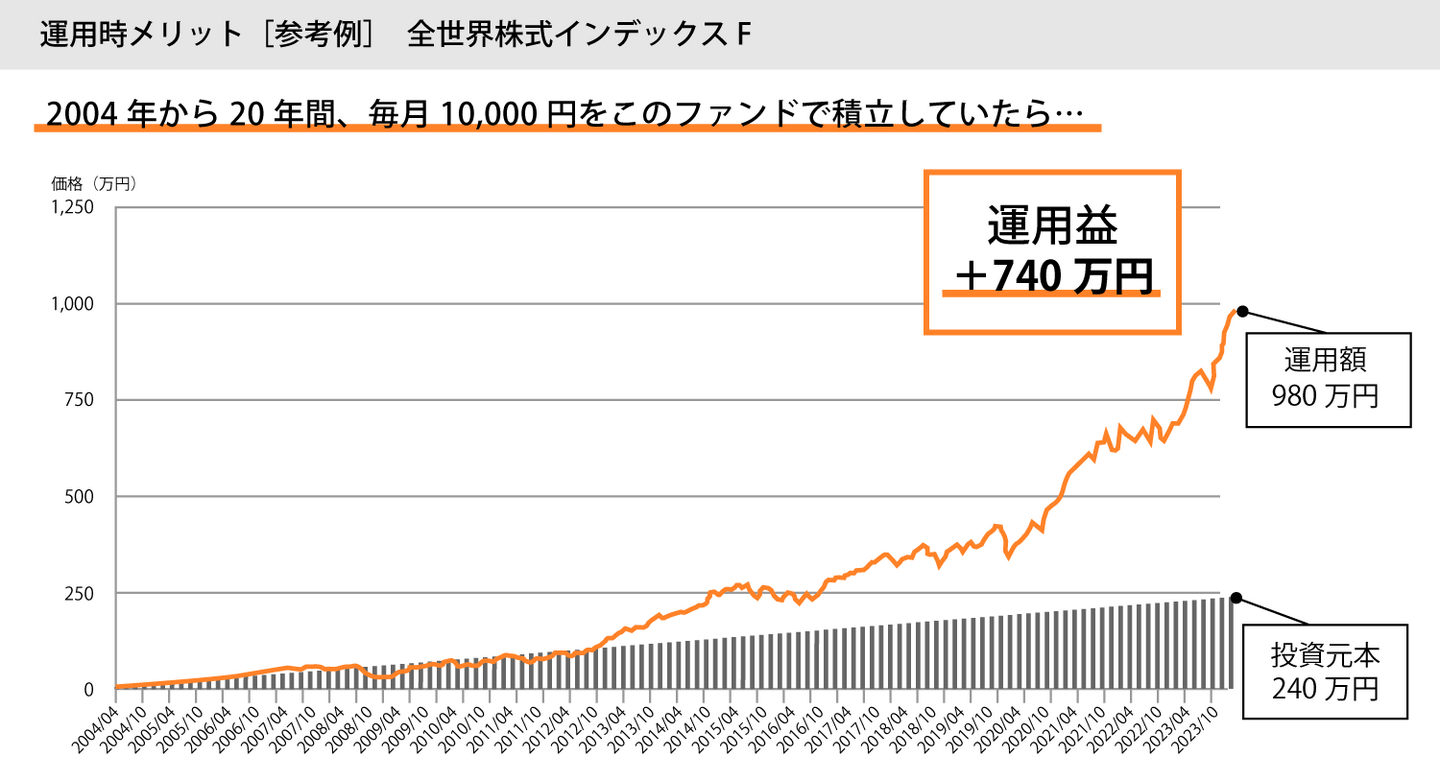

下図Cのパターンでは2004年から1万円ずつ全世界株式インデックスという投資信託にて掛け金を拠出したパターンを載せております。240万円の掛金(元本)に対して、運用結果は980万円、実に740万円のプラスとなりました。この740万円、通常の証券口座でしたら約20%の税金が発生してしまいますが(この場合は約148万円の税金)、企業型確定拠出年金で運用した場合の利益は全額非課税ですので、この740万円の利益は非課税で受け取ることができます。

また、受取の際は一時所得扱いとなるため、一定の控除枠が出てくる点もメリットと言えるでしょう。

選択制のため全員加入義務はない

企業型確定拠出年金を導入する場合、従業員全員の加入が必須ではありません。

会社としてDCを導入することを決定したとしても、それに加入し、掛金を拠出していくかどうかを決めるのは従業員の方々となります。

株式会社REKOTAでは、従業員様への説明会をしっかりと開催させていただきますので、制度のご理解と、運用のメリット・デメリットについて詳しく解説していきます。

また、退職金制度として一定の金額を給与上乗せで支給するという例もあり、その際にはリクルート情報に「退職金制度あり」という要項を記載していく事もできます。

福利厚生制度の一つとして是非ご検討してみてください。

<REKOTAの強み>

導入書類や制度設計・就業規則・給与明細の変更点をサポート

株式会社REKOTAは中小企業に向け、企業型確定拠出年金(DC)の導入に特化した会社です。

その為、導入時の書類や制度設計の仕方、就業規則、給与明細の変更点等を専属の社労士さんサポートの元ご提案させていただきます。

導入時の従業員説明会と全従業員への個別面談の実施

企業型確定拠出年金の導入時には従業員説明会を開催させていただきます。

その際に制度のメリットやデメリットを詳しくお話しさせていただき、理解度の向上を目指します。

また、説明会後は全従業員様との個別面談を実施させていただいており、実際の額面給与と掛金とを照らし合わせた社会保険料の節減イメージや、手取り給与の変化も提示させていただきます。

株式会社REKOTAでは、従業員様の加入率が高くなることを目指しております。その結果、企業様によっては全従業員が加入する例も珍しくはありません。

金融知識豊富なプロによる勉強会の実施

元証券会社出身の人間による運用のメリット・デメリットや、各運用商品の値動きの仕方等詳しく解説していく事が出来ます。

また、年に1回以上の継続投資セミナーを実施させていただきますので、株式市場が不安定な時期でも安心したフォロー体制を取らせていただいております。